【極力避けるべき】必読!カードローン複数同時申し込みのリスク

「同時申し込み」の知識は絶対に覚えておくべき

カードローンでお金を借りるためには、契約まで漕ぎ着けることが必須です。

どれほどお金が必要な状況であっても、申し込んだ貸金業者または銀行が「融資をしない」と判断した場合にはお金を借りることはできません。

だからこそ、必要性が高い状況では「もしも審査で落とされてしまった場合のために保険で何社か一緒に申し込んでおこう」と考えることもあり得ます。

「1社目が審査落ちでも、2社目や3社目で審査通過するかもしれない」という期待がこういう判断をさせる大きな要因ですが、“その結果とんでもなく大きなリスクを背負うことになり兼ねない”ことは覚えておかなければなりません。

では同時申し込みにはどのような影響(リスク)があるのかを見ていきましょう。

同時申し込みがカードローン審査に与える影響とは?

一口に「カードローン」といっても、たくさんの種類があります。

それぞれが異なる特徴を持っていて、適切に選択することが安全安心な環境で利用するコツですが、その判断は知識によってのみ成立します。

特に、カードローン契約には審査突破が必要不可欠ですから、「より多くの審査を受ければ突破する可能性が高まるのではないか」と考えても何ら不思議はありません。

しかし、このように考えるのは初心者ばかりです。

カードローンに関する知識を少なからず持っている人ならば、安易に複数申し込みをすることはありません。

なぜなら、「申し込みブラック」になってしまうリスクがあるからです。

詳しくは後述しますが、兎にも角にも複数申し込みはネガティブな影響を与えてしまう行為であり、審査申し込みは厳選した1社、または2社に限定するということが大切です。

申し込むだけで影響が!「信用情報機関」とは?

同時に複数の審査申し込みを行うことによる影響のうち、特に気にするべきは“「信用情報機関」に残されてしまう履歴”です。

実は、カードローン業者から借金をしようと審査を申し込むと、それを受けたカードローン業者は“信用情報機関に希望者(申込者)の情報を照会”します。

希望者がこれまでに(カード)ローンを利用したことがあるのかどうか、今現在債務を負っているのかどうか、債務を負っている場合はいくらなのか、これまでの利用状況(返済状況)はどうなのか、などの情報を参照して審査に生かすことが目的ですが、これらの情報を照会(信用情報機関に情報照会を行った)した履歴自体が記録、保存されます。

「何月何日の何時何分に情報照会が行われた」という趣旨の記録(CICの場合は「申込情報」という項目)が残るわけですが、この情報は“加盟している会員ならば誰でも閲覧することができます。

この詳細は後述しますが、一先ずは“カードローン契約をする際には信用情報機関への情報照会が必須”だということを覚えておきましょう。

信用情報機関にはどんなことが記録されている?

「カードローン審査で情報機関の情報照会がある」ということを知っている人は多いでしょうが、そもそもここでどのような情報審査を行っているのかまでは知らない人が多いです。

もっとも、これを知らないからといってカードローン審査で著しく不利益を被るということもないのですが、審査を突破するためにこれが必要なのだとすれば、具体的にどのようなことが調査されるのかを知っておいた損はありません。

状況によって確認される内容は変動する可能性がありますが、要するに上記(前項)にあるような内容が調査されます。

そもそも信用情報機関にある情報を照会する目的は「融資をする対象として適切なのかどうか」を判断するためですから、返済能力と返済に関する信用能力について調べられれば十分です。

因みに、「CIC」(信用情報機関に)登録、保管されている情報には次のようなものがあります。

[項目:保存期間]

・申込情報(新規申し込み時の情報照会履歴):照会時から6か月

・クレジット情報(契約内容や支払い情報):契約期間中、さらに契約終了後5年以内

・利用記録(利用中の乗用を確認するための照会履歴):照会時から6か月

個別に細かな内容を照会していますが、大まかな項目はこれだけです。

要は、「いつ情報を照会されたのか」「現在どのような状況でローンを利用しているのか」ということを確認しているだけです。

「お試し診断」でも影響するの?

お試し審査(簡易審査、プレ審査、事前審査とも)では、基本的に信用情報機関へ情報照会を行いません。

確実にそうだとはいえませんが、多くのカードローン業者は融資対象者となり得る基本的な条件(年収と債務総額など)だけを機械的に判断する機能として扱っています。

そのため、“お試し審査は申し込み件数に含めなくとも良い”と考えて問題ありません。

あくまでも本審査を申し込むための準備手段であり、ここで出た結果を参考に申し込むべきかどうかを判断するものです。

無計画に本審査へ申し込み、非承認を繰り返していれば「申し込みブラック」に陥るリスクがあるため、これを回避するための手段と考えてもいでしょう。

ただし、前述の通りあくまでもお試しでしかなく本審査の結果を保証するものではありません。

良くも悪くも、お試し審査と本審査では真逆の結果になる可能性があるので注意しましょう。

申し込みをするだけでも「ブラック」になることがある

カードローンやクレジットカードの審査をパスできなくなる状態を「ブラック(リスト)」と表現することがありますが、その状態になる理由は主に次の2点です。

・頻繁に、または継続的に返済を遅延または延滞(状態中、または解消後5年以内は継続)

・自己破産や債務整理(5年以内)

これらの状態は、明らかに契約の可能性が低いことから「ブラックになった」と表現します。

カッコ内の期間はその状態が継続し、期間経過後は解消する可能性があります。

基本的には、すでに負っている債務が原因でブラック属性になってしまうわけですが、実は初めて申し込みをする人でも「申し込みブラック」という状態に陥る可能性があります。

この状態は、前述したブラックと別種のものですが、審査に通りづらくなってしまう点では同じです。

最大の原因は、短期間に複数回審査を申し込むことなので、短いスパンで審査申し込みを行わなければ問題ありません。

明確にどのくらいの期間に何件までならば大丈夫と言うことはできませんが、“半年(6か月)に1件程度ならばまず申し込みブラックに陥る可能性はない”ので、これを目安にしましょう。

複数の借り入れがあると契約難易度が格段に上がる

複数のカードローン契約を行っているだけならば、特に問題はありません。

しかし、複数のカードローン業者から借り入れをしている状態(多重債務)は、非常に大きな問題があります。

たくさんの人(金融機関)からお金を借りている人は、それだけ借金の負担が大きく、返済してもらえなくなる可能性が高い(延滞、債務整理など)と判断できることから、多重債務の人は審査で否決される可能性が高いです。

要は、「貸したくない」と思われてしまうわけです。

また、総量規制に関する制約を受ける可能性も高くなるため、信用云々ではなく規制の関係で強制的に契約できない状態になることもあります。

可能性の問題でいえば、同じ100万円の債務を負っている人の場合、1社から借りている場合と2社以上から借りている場合では後者の方が評価は低いです。

これは、債務額を100万円(1社)と50万円(2社以上)にした場合でも同じです。

要は、それだけ多重債務は状況を悪化させるということを覚えておきましょう。

多重債務の敵!総量規制をしっかりと理解する

総量規制とは、「年収の1/3以上の「貸し付け」を制限する」という決まりです。

年収100万円の人は(約)33万円までしか借りることができず、100万円の融資を希望するのであれば、最低でも年収300万円必要です。

ただ、すべてのカードローンがこのような制約を受けるわけではなく、「総量規制対象カードローン」と「総量規制対象外カードローン」があります。

細かな区別の方法は別途勉強する必要がありますが、一先ず“消費者金融系カードローンは総量規制の対象、銀行系カードローンは総量規制の非対象”という風に覚えておきましょう。

ただ、消費者金融系カードローンでも「おまとめローン」は例外的に総量規制対象外として扱われます。

総量規制対象のカードローンを利用して複数借り入れをする場合は、必ずいくらまで可能性があるのかを考えて申し込むことが必要です。

上限に達してしまっている場合、どれほど優秀な属性でも融資を受けられる可能性はありません。

注意点として、総量規制は借りている金額ではなく、借りられる金額(限度額)に関係するということを覚えておきましょう。

年収300万円の人は100万円までならば借りられる可能性がありますが、共に限度額50万円の契約をしているA社、B社から40万円ずつ借りている状態(総額80万円)でC社と契約することはできません。

その理由は、借りている金額でみればまだ20万円の余力がありますが、限度額は2社で100万円に達しているからです。

複数同時申し込みでも審査に通るのはどんな人?

多くの場合、複数のカードローン申し込みを同時の行った場合は「すべて否決」となってしまう可能性が高いです。

消費者金融系カードローンの大手であるアコム、アイフル、プロミス、SMBCモビットなどは当然のこと、マイナーな選択肢でも同様の結果になる可能性が高いです。

しかし、すべての人がそうなるわけではありません。

複数申し込みを行っている時点で相応のリスクを抱えていることは無視することができませんが、仮にそうだとしても「総量規制に抵触しない」「十分な返済能力、信用がある」と判断してもらえるのであれば何ら問題はありません。

例えば年収1,000万円の人が100万円ずつ3社に申し込みをした場合、1社にしか申し込みをしていない場合よりは契約できる可能性は下がってしまいますが、総量規制の範囲内に収まっていることもあってすべて契約できる可能性もあります。

このように前述している融資基準を満たしていれば可能性があり、満たしていない場合は制限された結果またはその可能性すらもなくなります。

狙うべきは「銀行系」?「消費者金融系」?

すでに紹介している通り、カードローンには“種類”があります。

大きく分けると銀行系、その他という区別になりますが、分かりやすく代表的な区分を挙げると「銀行系カードローン」「消費者金融系カードローン」に分けることができます。

複数申し込みを行う場合には「総量規制」の影響が非常に大きいということも説明している通りですが、これはつまり“複数申し込みを行う場合は総量規制対象外の銀行系カードローンの方が有利になる”ということです。

総量規制対象外のカードローンというと銀行系なので審査基準は高くなってしまいますが、同じ金額を希望している場合(特に総量規制に引っかかる場合)の可能性で言えば、制限がない分だけ総量規制対象外カードローンの方が希望を叶えられる可能性があります。

ただし現在は銀行系カードローンで即日融資を利用することはできないため、希望する期日に応じて使い分けることも必要です。

もし仮に融資を受けらるタイミングも期待度も同じであれば、より低金利で利用できる方(主に銀行系カードローン)を優先しましょう。

消費者金融系カードローンで複数の借り入れをするときのポイント

消費者金融系カードローンで複数借り入れを希望している場合には、1社当たりの借り入れ金額を制限することが必要です。

消費者金融系カードローンはすべて総量規制の対象になってしまうので、債務の合計が年収の1/3を超えてしまうと融資を受けられなくなってしまいます。

ただこれはギリギリまで融資を受けられる可能性があると考えるのではなく、おおむね6~7割程度までしか借りられないと考えていた方が賢明です。

すでに契約している消費者金融系カードローンで増額が認められ、総量規制ギリギリまで契約することができるようになる可能性は十分にあります。

しかし複数の消費者金融系カードローンを契約する段階で規制ギリギリまで契約できることは非常に稀で、ほとんどは規制の半分程度(50%)を超えた時点で契約してもらえる可能性が極端に減ってしまいます。

これを踏まえ複数契約したい場合は1社毎の借り入れ金額を少なく抑えるようにしましょう。

ただし1点必ず覚えておかなければいけないこととして、“総量規制の対象は「借りている金額」ではなく「借りられる金額」である”点に注意しましょう。

各33万円ずつ借りる場合、3社から50万円限度額の契約ができるということではなく、たとえば50万、30万、20万の総額100万円までしか設定してもらえません。

逆に考えると、いずれも50万円限度額の契約をしている状態で1社目50万円、2社目10万円(計60万円)という状況だとして、3社目を契約できる可能性はないということです。

極力リスクを回避することが大切!複数申し込みの極意

か―ドローンを複数申し込んだ際に起こる「申し込みブラック」になると、状態解消までほぼ契約の可能性がなくなります。

審査落ちのリスクに不安を感じるのは仕方がありませんが、ならばこそ“より可能性に期待できる選択肢を厳選”しましょう。

コツは金融機関ごとの特徴や傾向を正しく理解することです。

そのためには、申し込む前にできるだけたくさんの情報(特に体験談や口コミ情報)から知識を身に付けることが大切です。

そもそもカードローン審査ってどんなものなの?

カードローン審査の目的は、「融資をしても大丈夫かどうかをチェックすること」です。

審査希望者の年収、勤務先、他社借り入れ件数や返済状況(遅延や延滞がないかどうかなど)を基にして返済能力、またはその人自身の信用性(約束を守るかどうか)を推し量り、少しでも融資をするリスクを軽減することが目的です。

「本人が安定した年収を得ていること」と「満20歳上」などの最低条件を満たしていさえすれば、正社員に限らず派遣社員、アルバイトやパートでも申し込むことができます。

ただ、それらすべての人に融資をしていたのでは簡単に破綻してしまうため、審査で基準や条件を設けて融資対象者を厳選するわけです。

インターネット、電話、自動契約機や窓口などで審査申し込みができ、基本的にはすぐ審査開始となります。

最短30分程度で審査は完了し、融資が可能だと判断されれば契約手続きを経て銀行振り込み、またはローンカードを受け取ってATMから出金する形で現金を手にします。

審査中、主に最終段階で「在籍確認」を行いますが、ここで確認ができないと契約手続きが完結できません。

特に即日融資を希望している場合には、すべての審査手続きが滞りなく完結できるように準備しておきましょう。

クレジットカードでも同じ結果になるの?

クレジットカードの審査も、カードローンと同じ信用情報機関の情報を参照します。

ということは、当然ここまでで説明したような「情報照会履歴」が残されてしまうため、複数申し込みを行うと審査で否決されてしまう可能性が上がります。

カードローンほど直接的なリスクは少ないものの「短期間に複数の申し込みをしている=何かクレジットカードが必要な状況に置かれているのではないか」となり、それが「現金が足りないのではないか=カードを発行することは見送った方が良いのではないか」という結論に至る可能性は高まります。

当然、複数申し込みによって「申し込みブラック」になる可能性があるため、おおむね月1枚程度の申し込みに抑えつつ、審査落ち後は2~6か月ほど期間を空けた方が賢明です。

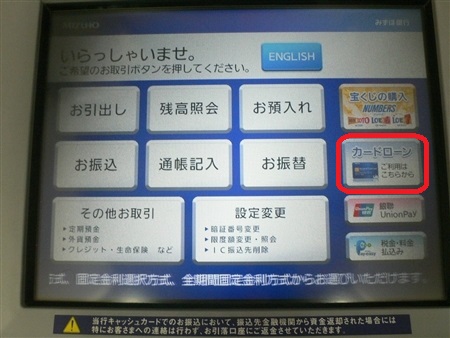

みずほで借りてみた!!

みずほで借りてみた!!